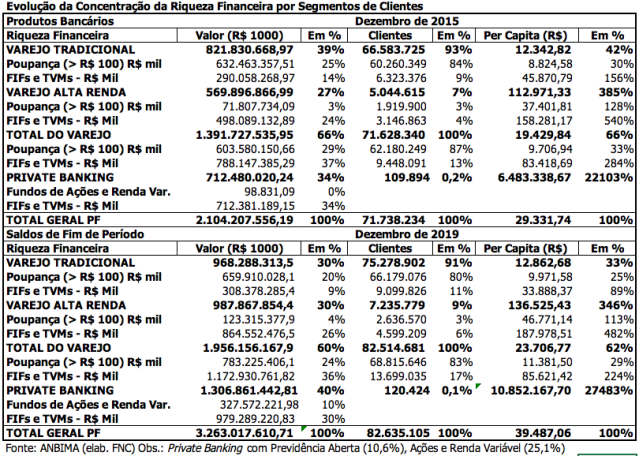

Finalmente, Isabel Filgueiras (Valor, 20/02/2020) destaca um fenômeno financeiro já apontado por este modesto blog pessoal há bastante tempo: a aversão ao risco de acordo com o volume de negócios. E a maior concentração de riqueza financeira pelo melhor desempenho da renda variável, devido à bolha de ações.

Dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) mostram: os mais ricos têm uma parte bem maior da carteira em investimentos mais arrojados, como ações e fundos multimercado. Eles arriscam mais se comparados àqueles com menos dinheiro, chamados de investidores de varejo.

A alocação em aplicações mais sofisticadas (fundos imobiliários, ações etc) cresce na mesma proporção que a renda dos investidores. De um lado, os clientes private estão no topo da pirâmide de riqueza e podem investir acima de R$ 3 milhões. Eles tiveram, em média, 66% da carteira em renda variável, sendo 36% em multimercado e 19% em ações em 2019. O grupo não deixa praticamente nada em poupança.

De outro lado, os clientes de varejo, com bem menos recursos, só têm 1,4% da carteira em ações e 4,5% na renda variável como um todo. Em 2019, eles deixaram 68% do dinheiro na poupança, quando ela perdeu até para a inflação. Ou seja, esse segmento foi o que mais perdeu poder de compra em 2019.

Com 90% dos recursos nos produtos financeiros mais conservadores (CDBs, fundos de curto prazo, poupança, LCI, LCA e Tesouro Direito), os investidores de varejo também ficaram mais vulneráveis aos cortes na taxa básica de juros (Selic).

Na alta renda (a classe média alta da classificação da Anbima), a renda variável corresponde a 26,3% da carteira, sendo que só 7% em ações, o restante dos investimentos se dividem em fundos moderados e agressivos. A categoria que inclui clientes Estilo (BB), Prime (Bradesco), Personnalité (Itaú), Select (Santander) – a nomenclatura e a renda para fazer parte do segmento variam de banco para banco – concentra os maiores adeptos aos títulos públicos (17%) e fundos de curto prazo (20%).

Em tempos difíceis, com taxa de juros de referência (a Selic) na mínima histórica de 4,25% ao ano, o investidor teve de mexer na carteira. Com a renda fixa rendendo tão pouco, até menos que a inflação, o balanço da Anbima de 2019 aponta que os investimentos em renda variável cresceram em todas as faixas de renda em comparação a 2018. Mas ainda são mais vistos no segmento private.

Enquanto os investimentos em renda variável dos mais ricos foram de 60% em 2018 para 66% em 2019, no varejo, essa alta foi muito menos expressiva, de 3,1% para 4,5%. Na alta renda, cresceu de 20% para 26,3%. O único segmento que colocou mais dinheiro em produtos conservadores foi justamente o varejo, que tinha 65% da carteira na poupança e foi para 68%.

De acordo com o consultor financeiro e blogueiro do Valor Investe, Marcelo d’Agosto, os dados mais contradizem a lógica teórica das Finanças. Ele explica: a tendência, na teoria, é os mais ricos serem mais conservadores porque têm mais dinheiro a perder. Do mesmo jeito, há o entendimento de os mais jovens serem mais ousados se comparados aos mais velhos, porque teriam mais tempo para trabalhar e recuperar o valor perdido. Na prática, o primeiro exemplo tem sido diferente.

Isso sugere os clientes de varejo terem preferência por liquidez. Valorizam a liquidez. Esta é a possibilidade de poder tirar esse dinheiro rapidamente.

A necessidade de liquidez ocorre porque o horizonte de investimento do pequeno investidor costuma ser menor. Quando você tem volumes maiores muito provavelmente você tem horizonte de investimento mais longo. Você não precisa desse dinheiro a qualquer hora, a qualquer momento.

Se o objetivo é aplicar R$ 10 mil para comprar um carro em um ano, um fundo de ações, por exemplo, pode transformar esses R$ 10 mil em R$ 9 mil nesse período. Por isso, o investidor com essa meta não está disposto a tomar esse risco. Esse mesmo fundo pode ou não transformar a aplicação em R$ 13 mil em três anos.

Com boa dose de imprevisibilidade da bolsa, o melhor a se fazer é nunca investir nela aquele dinheiro que pode precisar. Já alguém com mais recursos, pode alocar R$ 10 mil num fundo de ações e usar outro dinheiro para trocar de carro.

Nem sempre deixar o dinheiro na renda fixa ou em fundos conservadores é ruim. Os especialistas ressaltam tudo depender do objetivo. Se o investidor de varejo tem objetivos de mais curto prazo, ele realmente deve alocar em produtos com maior liquidez. O problema é nem sempre eles saberem como fazer a diversificação de carteira.A alocação em aplicações mais sofisticadas (fundos imobiliários, ações) cresce na mesma proporção que a renda dos investidores.

Resumo da matéria:

- Clientes Private, com investimentos milionários, deixam mais da metade (66%) do dinheiro em aplicações mais sofisticadas;

- Os mais ricos investiam, em média, 19% em ações e 36% em fundos multimercados. Essas aplicações são as favoritas dos grandes investidores;

- Na hora de balancear a carteira, milionários preferem LCI e LCA (13%) a títulos do Tesouro Direto;

- Na alta renda, os produtos mais recorrentes são fundos de curto prazo (20%), títulos públicos (17%) e fundos multimercado (11%);

- No varejo, maior parte dos recursos (68%) foram deixados na poupança. Essa classe foi a mais penalizada pela queda de juros e acabou perdendo poder de compra;

- Os ricos arriscam mais por três motivos: eles têm acesso a mais produtos, não precisam de muita liquidez e têm mais familiaridade com o mercado de capitais.

O Itaú fechou 2019 com R$ 510 bilhões no private banking, com uma captação líquida recorde de R$ 42 bilhões.

Do estoque de R$ 510 bilhões, cerca de 25% vem da alocação offshore, considerando o câmbio atual. Em um ambiente de juros baixos, a maior internacionalização tem sido atrapalhada pela desvalorização do real. O investidor tem a sensação de ter perdido o “timing” para fazer isso e espera um melhor momento para comprar o dólar mais barato e não perder eventual ganho financeiro com a perda cambial na reconversão ou repatriamento do capital em fuga.

Os consultores acham: o real deve se apreciar em relação ao dólar nos próximos 18 meses. Então, o cliente aceitaria a diversificação com a moeda mais próxima de R$ 4,00. Antes, ele queria a R$ 3,80, mas o dólar se apreciou.

O banco tem oferecido soluções com hedge para quem quer dar o passo internacional sem se expor ao vaivém cambial e aproveitar a variedade de ativos fora do Brasil. Do ponto de vista tático de curto prazo, pode não ser o melhor momento, mas do estratégico, de olhar a diversificação do portfólio, o investidor pode corrigir o timing com essas ferramentas. E investir na bolha de ações norte-americana antes dela desinflar!

No conjunto, a área de wealth management e serviços fechou 2019 com R$ 3,7 trilhões [quase ½ PIB], incluindo gestão de riqueza propriamente dito, com o private banking, produtos e investimentos e previdência, a gestora de recursos e fundos de fundos, como também as áreas de administração fiduciária, custódia e escrituração.

Perfil dos Segmentos dos Clientes Investidores segundo Aversão ao Risco: Renda Fixa X Renda Variável publicado primeiro em https://fernandonogueiracosta.wordpress.com

Nenhum comentário:

Postar um comentário